众所周知,房地产行业一直是重资产模式的代表,但两个月内万达接连不断的“动作”却改变了这一看法,从转让13个文旅项目到万达酒店管理公司和万达文旅集团的香港上市,万达史无前例的完成了自身在房地产行业的轻资产转型。

随着互联网的崛起和发展,重资产模式开始失去了其原有的“光环”,取而代之的是轻资产的“蝴蝶效应”,各行各业都在开始进行轻资产模式的布局,就如消费金融一般,以线下为主的重资产模式开始走下坡路,而以线上营销获客、智能信审风控为主的轻资产模式越来越受到市场的青睐,消费金融名副其实地步入了“轻资产”时代。

消费金融重资产模式逐渐消失

在消费金融发展初期,企业一般通过重资产的模式进行布局,主要是由于资本、技术投入大,门槛高,运营模式不易被效仿,能形成行业寡头垄断,产生规模效应。以某知名消费金融公司为例,其一直践行重资产模式,整体规模在业内稳坐头号交椅,截至2016年12月,该公司覆盖超过312个城市,超过6.3万名员工,设置超过14万个POS贷款服务网点。

目前,企业在市场上的重资产模式主要有三类,分别是驻店式、重资产的线下贷款模式及电商系重资产模式。

驻店式,即通过和线下门店合作的方式,接触相应场景,开展消费金融业务,捷信消费金融就是典型的驻店式重资产模式,其通过在苏宁、迪信通等零售商店设置POS终端,提供无抵押、无担保、快速授信的消费贷款。

捷信集团中国区首席执行官翁德雷·弗里德里奇曾表示,捷信正在将线下业务网络向二三线城市及更广大的中小城镇下沉。而未来两年,捷信将在中国市场追加投资,累计投资额将达到60亿元。

重资产的线下贷款模式,一般通过开设自营店的方式。

电商系重资产模式,即企业在拥有线上零售业务的同时还具备线下实体零售业务,其零售门店几乎遍及大江南北,因此可以将消费金融业务直接嵌入到自身场景中,在运营、获客等方面将大大减少成本。如某消费金融公司,将核心信贷产品深度切入其电商业务线上线下的消费场景中。

然而,目前消费金融领域,布局线下重资产模式的机构越来越少,在26家持牌的消费金融机构中,似乎只有捷信和苏宁消费金融等寥寥数家在践行重资产模式,而在这仅有的数家践行重资产模式的消费金融公司中,大部分企业也开始进行轻资产的布局,走更为轻便的线上运营模式。

曾经盛极一时的“重资产模式”为何会逐渐消失呢?主要是受到四方面的掣肘:

一是重资产模式需要铺设大量的线下渠道,运营及人工成本较高。以某消费金融公司为例,其布局线下场景依赖于人力获客方式,截至2016年底,该公司员工已突破6万人,大部分员工为前端销售人员。这种传统模式的获客成本、风控成本、运营成本、管理成本都非常高。正是因为线下的快速扩张,该公司正在迅速补充资本,目前已增至近50亿元。

二是风险较大,难以把控。企业在消费金融领域的很多投入在短期时间内是看不到回报的,例如资金投入、数据积累、流量运营等,回报周期的延长让企业的投资风险在不断扩大。值得一提的是,由于线下模式过重,在获客和风险控制方面过度依赖人工,其中的操作风险和道德风险敞口太大,企业很难把控。

三是效率和利润率低。重资产模式依赖于线下流量,一般通过人工审核为主,效率较低。线下申请、审核到放款一般都需要一周以上的时间,这对于消费信贷的客户来说,并非是一个良好的体验。与此同时,以人工为主的经营模式,使企业的利润率相对较低。另一家消费金融公司披露的年报显示,公司2016年实现营业收入1.06亿元,净利润则进一步亏损至1.89亿元。

四是场景与需求不匹配。如获客,由于重资产模式主要通过铺设线下渠道获客,受到地理空间位置和区域的限制,而用户和场景关联度低,与场景联系的频次并不确定,受到时间的限制。同时,用户的需求与定位也不是十分精准,花费大量的人力地推获客,取得的效果并不是十分理想。

三大门派布局轻资产模式

对于消费金融来说,重资产的商业模式开始暴露出“疲态”,产业链上下游企业纷纷转型轻资产模式,从一定程度上加速了互联网+消费金融的风靡。

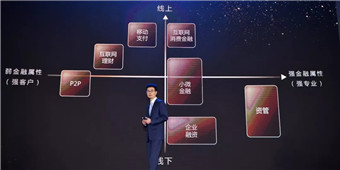

记者了解到,轻资产模式在消费金融产业链上已经成为主流,主要分为三类:银行系(中银消费金融、招联消费金融等)、互联网巨头系(蚂蚁花呗、京东白条等)、科技系(前隆金融、京东金融等)。

从已经获批的26家持牌消费金融公司来看,近9成的机构在践行轻资产模式。相比重资产模式,轻资产模式的消费金融机构在盈利上更有优势。以招联消费金融为例,虽成立时间不长,但去年业绩证明线上模式利润率明显较高,招联消费金融2016年营收15.33亿元,净利润3.24亿元,实现扭亏为盈,实现了高速增长。

而成立初期以重资产模式为主的马上消费金融选择从重庆百货的线下场景试水,然后再大规模逐渐扩张至全国,其线下团队成员上万人,成本远远高于招联,盈利能力较弱。不过可能意识到经营策略的问题,马上消费金融也开始强力推广线上通道,转型线上打法。

最近也有媒体报道,一直专注线下的捷信也开始全力布局线上业务,走更为轻资产的路线,而原因主要是重资产的线下运营模式成本过高,拓展速度较慢。

据业内人士介绍,在消费金融产业链上,无论是规模增长,或是利润增长,轻资产的企业占据了半壁江山,主要还是得益于模式的优势。

首先,轻资产模式采用线上营销获客,打破了时间和空间的限制,并且通过大数据分析能够精准地定位到可能有消费金融需求的客户,大大降低了获客的成本,包括人工成本、网点成本、运营成本等,提升了获客的效率;

其次,轻资产模式采用智能信审风控,主要有两方面的优势:一是能够高效地去劣存优,基于人工智能、大数据分析技术的系统能在短时间内完成大批量客户的信用审核;二是能够精准地识别风险,通过对客户数千维度的分析得出更接近真相的判断。

在此背景下,近年来市场上出现了输出风控技术和服务的企业,如京东金融、蚂蚁金服、前隆金融等第三方金融科技公司,它们还可以提供以风控支持为核心的灵活解决方案。以前隆金融为例,其自主研发的智能风控系统紧密结合消费金融应用场景,直接将数据模型应用到贷前审核、贷中监控、贷后管理等各个环节中。

事实上,业务外包也是轻资产模式的特点之一,能有效减少投资、提高效益、强化核心能力、增强灵活性、降低风险。

随着互联网的崛起和发展,重资产模式开始失去了其原有的“光环”,取而代之的是轻资产的“蝴蝶效应”,各行各业都在开始进行轻资产模式的布局,就如消费金融一般,以线下为主的重资产模式开始走下坡路,而以线上营销获客、智能信审风控为主的轻资产模式越来越受到市场的青睐,消费金融名副其实地步入了“轻资产”时代。

消费金融重资产模式逐渐消失

在消费金融发展初期,企业一般通过重资产的模式进行布局,主要是由于资本、技术投入大,门槛高,运营模式不易被效仿,能形成行业寡头垄断,产生规模效应。以某知名消费金融公司为例,其一直践行重资产模式,整体规模在业内稳坐头号交椅,截至2016年12月,该公司覆盖超过312个城市,超过6.3万名员工,设置超过14万个POS贷款服务网点。

目前,企业在市场上的重资产模式主要有三类,分别是驻店式、重资产的线下贷款模式及电商系重资产模式。

驻店式,即通过和线下门店合作的方式,接触相应场景,开展消费金融业务,捷信消费金融就是典型的驻店式重资产模式,其通过在苏宁、迪信通等零售商店设置POS终端,提供无抵押、无担保、快速授信的消费贷款。

捷信集团中国区首席执行官翁德雷·弗里德里奇曾表示,捷信正在将线下业务网络向二三线城市及更广大的中小城镇下沉。而未来两年,捷信将在中国市场追加投资,累计投资额将达到60亿元。

重资产的线下贷款模式,一般通过开设自营店的方式。

电商系重资产模式,即企业在拥有线上零售业务的同时还具备线下实体零售业务,其零售门店几乎遍及大江南北,因此可以将消费金融业务直接嵌入到自身场景中,在运营、获客等方面将大大减少成本。如某消费金融公司,将核心信贷产品深度切入其电商业务线上线下的消费场景中。

然而,目前消费金融领域,布局线下重资产模式的机构越来越少,在26家持牌的消费金融机构中,似乎只有捷信和苏宁消费金融等寥寥数家在践行重资产模式,而在这仅有的数家践行重资产模式的消费金融公司中,大部分企业也开始进行轻资产的布局,走更为轻便的线上运营模式。

曾经盛极一时的“重资产模式”为何会逐渐消失呢?主要是受到四方面的掣肘:

一是重资产模式需要铺设大量的线下渠道,运营及人工成本较高。以某消费金融公司为例,其布局线下场景依赖于人力获客方式,截至2016年底,该公司员工已突破6万人,大部分员工为前端销售人员。这种传统模式的获客成本、风控成本、运营成本、管理成本都非常高。正是因为线下的快速扩张,该公司正在迅速补充资本,目前已增至近50亿元。

二是风险较大,难以把控。企业在消费金融领域的很多投入在短期时间内是看不到回报的,例如资金投入、数据积累、流量运营等,回报周期的延长让企业的投资风险在不断扩大。值得一提的是,由于线下模式过重,在获客和风险控制方面过度依赖人工,其中的操作风险和道德风险敞口太大,企业很难把控。

三是效率和利润率低。重资产模式依赖于线下流量,一般通过人工审核为主,效率较低。线下申请、审核到放款一般都需要一周以上的时间,这对于消费信贷的客户来说,并非是一个良好的体验。与此同时,以人工为主的经营模式,使企业的利润率相对较低。另一家消费金融公司披露的年报显示,公司2016年实现营业收入1.06亿元,净利润则进一步亏损至1.89亿元。

四是场景与需求不匹配。如获客,由于重资产模式主要通过铺设线下渠道获客,受到地理空间位置和区域的限制,而用户和场景关联度低,与场景联系的频次并不确定,受到时间的限制。同时,用户的需求与定位也不是十分精准,花费大量的人力地推获客,取得的效果并不是十分理想。

三大门派布局轻资产模式

对于消费金融来说,重资产的商业模式开始暴露出“疲态”,产业链上下游企业纷纷转型轻资产模式,从一定程度上加速了互联网+消费金融的风靡。

记者了解到,轻资产模式在消费金融产业链上已经成为主流,主要分为三类:银行系(中银消费金融、招联消费金融等)、互联网巨头系(蚂蚁花呗、京东白条等)、科技系(前隆金融、京东金融等)。

从已经获批的26家持牌消费金融公司来看,近9成的机构在践行轻资产模式。相比重资产模式,轻资产模式的消费金融机构在盈利上更有优势。以招联消费金融为例,虽成立时间不长,但去年业绩证明线上模式利润率明显较高,招联消费金融2016年营收15.33亿元,净利润3.24亿元,实现扭亏为盈,实现了高速增长。

而成立初期以重资产模式为主的马上消费金融选择从重庆百货的线下场景试水,然后再大规模逐渐扩张至全国,其线下团队成员上万人,成本远远高于招联,盈利能力较弱。不过可能意识到经营策略的问题,马上消费金融也开始强力推广线上通道,转型线上打法。

最近也有媒体报道,一直专注线下的捷信也开始全力布局线上业务,走更为轻资产的路线,而原因主要是重资产的线下运营模式成本过高,拓展速度较慢。

据业内人士介绍,在消费金融产业链上,无论是规模增长,或是利润增长,轻资产的企业占据了半壁江山,主要还是得益于模式的优势。

首先,轻资产模式采用线上营销获客,打破了时间和空间的限制,并且通过大数据分析能够精准地定位到可能有消费金融需求的客户,大大降低了获客的成本,包括人工成本、网点成本、运营成本等,提升了获客的效率;

其次,轻资产模式采用智能信审风控,主要有两方面的优势:一是能够高效地去劣存优,基于人工智能、大数据分析技术的系统能在短时间内完成大批量客户的信用审核;二是能够精准地识别风险,通过对客户数千维度的分析得出更接近真相的判断。

在此背景下,近年来市场上出现了输出风控技术和服务的企业,如京东金融、蚂蚁金服、前隆金融等第三方金融科技公司,它们还可以提供以风控支持为核心的灵活解决方案。以前隆金融为例,其自主研发的智能风控系统紧密结合消费金融应用场景,直接将数据模型应用到贷前审核、贷中监控、贷后管理等各个环节中。

事实上,业务外包也是轻资产模式的特点之一,能有效减少投资、提高效益、强化核心能力、增强灵活性、降低风险。