“金融科技能力成行业发展共识,深度影响互联网金融行业格局。互联网金融综合性平台逐渐开放化,以平台思维拥抱第三方合作者或将成为一个重要发展趋势。”——对于互联网金融行业的现在和未来,易观在日前发布的《中国互联网金融行业专题分析2017》(下简称《报告》)专题研究报告中给出了判断。

历经多年蓬勃而略显无序的发展之后,互金行业多层次监管及自律的互联网金融管理体系成型,行业内优胜劣汰加速,开始进入企业凭能力、定力以及视野格局来比拼胜负的阶段。

金融科技力影响行业格局

易观《报告》指出,金融科技能力成行业发展共识,深度影响互联网金融行业格局。“金融的核心内容是跨时间、跨空间的价值交换,因此能够缩短时间、拉进空间距离感的技术很容易就会被金融行业所接纳,金融行业自进入信息化时代以来按照技术渗透的深度大致先后经历了计算机化、网络化直至目前及今后的深度科技化阶段,目前人工智能、生物识别、云计算等技术已经应用于互联网金融领域,标志着金融科技将深度影响互联网金融的发展。”

易观的这一判断其实在互联网金融行业已经达成共识。

狐狸金服创始人兼CEO何捷更是把金融科技能力看作是打造Fintech企业竞争力的“双擎”之一。

何捷认为,“行业应用与科技创新是打造Fintech企业竞争力的双引擎。”金融科技的发展必须结合实际应用才能产生更大的价值,通过科技+金融+行业的模式能够最大限度的提升效率、节约成本、提升盈利性。

以狐狸金服旗下搜易贷的汽车金融业务为例,通过打通B端到C端的商流、信息流和资金流,通过为企业客户提供金融服务,从而获取C端客户,比单纯从C端直接获客能大幅降低获客成本,同时也能更大程度降低人员等运营成本;在汽车产业链场景中通过一些领先的技术,比如在汽车库存领域应用物联网监测车辆动态,应用产业数据+用户全景数据形成丰富的数据信息,与脱离场景的个人信用贷相比,能够降低坏账成本。

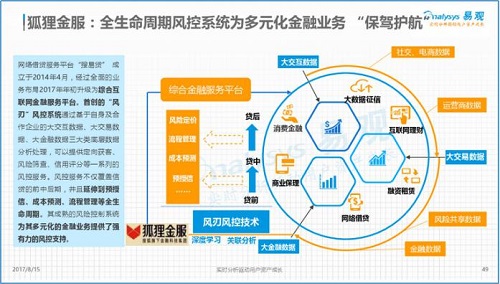

狐狸金服最被业内所称道的就是其首创的风刃风控系统,以其为基础技术支持,狐狸金服构建了庞大的以技术为驱动的金融服务体系。在易观的《报告》中,也对其进行了浓墨重彩的介绍。

风刃系统是狐狸金服依托搜狐的互联网门户海量数据,并通过与电信运营商、银联以及第三方数据服务公司合作,建立的涵盖多个维度的、基于全生命周期管理的智能风控系统。

针对狐狸金服旗下各项业务,风刃系统通过海量共享数据进行风险监控与预警,并智能适配个性化的工作流引擎及规则模型引擎,实现动态规划风控流程,即利用人工智能干预和适配流程的各个环节,提高效率、降低成本。这改变了之前各业务线预配置单一业务流程的模式,针对不同用户、不同信用等级、不同社交网络、不同行为数据等实时监控、实时反馈,最终确立个性化工作流程,保证最低风控成本,根据实际情况精准定价,从而实现企业利润最大化。

在风刃系统的支持下,狐狸金服节支增效效果显著,其获客成本仅为行业水平的一半,逾期率仅为0.34%,员工人数仅为400人,员工效率是传统金融机构的10倍。藉由强大的金融科技能力,狐狸金服已经发展成为互金领域的重要一极。

平台逐渐开放化是趋势

企业所具有的的科技能力决定了其在当下互金行业领域中的位置,而互金企业所拥有的视野格局,则在一定程度上决定了其未来的行业位置。而所谓的视野与格局,则是互金企业与业内同行、第三方以及传统金融机构合作的意愿与能力。

易观报告指出,互联网金融综合性平台逐渐开放化,以平台思维拥抱第三方合作者或将成为一个重要发展趋势。在与传统金融机构的关系中,互联网金融对传统金融持续冲击和挑战,双方构成互补的格局合作或直接介入是传统金融机构的选择方式。

这一结论与狐狸金服的判断不谋而合。

狐狸金服CEO何捷指出,金融科技能力是互金企业的优势,因此,“向客户和传统金融机构双向赋能将成为Fintech发展趋势。”

何捷指出,一方面,金融科技公司不仅要为客户提供普惠金融服务,未来还会向客户进行科技输出。例如,我们已经在为行业里的小微企业客户提供财务、ERP等科技解决方案,在提升产业效率的同时,利用科技转化数据价值,进而更好的为金融服务。最重要的,通过这种科技赋能能够与客户形成更为紧密的合作关系,提升客户粘性;

另一方面,回归金融科技的本源,金融科技的出现,并不是对传统金融业务的替代,而是在传统金融不能很好提供服务的领域,比如在个人和小微企业信贷领域,利用互联网、大数据等技术优势,提升金融效率,降低成本,让更多普通的个人和小微用户享受到平等的金融服务。同时,金融科技提升了金融服务的可获得性,让风险定价更加公平,使所有用户能够享受更加便捷的服务体验。此外,科技还让金融更高效,从而有效降低金融服务成本,包括降低获客、坏账和运营成本。金融科技公司的技术和产品在自身业务上得到有效验证之后,接下来就会加大向传统金融机构进行输出,助力整个金融行业效率的提升,也能够与传统金融机构形成更紧密的合作,从而在资金、用户、科技服务等方面达成更深入的合作。

在互金行业内,同样典型的开放平台则是蚂蚁金服。

蚂蚁金服通过金融关键性支撑因素及全面的业务布局搭建互联网平台化的基础金融设施,通过提供接口、用户资源、场景化能力等构建开放平台的要素。直接服务其他的金融合作机构并丰富自身的平台功能形成不断聚合壮大的金融服务体系,从而由合作金融机构直接服务终端用户,丰富的金融经验将积聚更多用户资源,进而又为平台注入巨大金融“消费”能力,从而吸引更多金融合作机构注入,进而真正实现平台化战略。